住民税と年少扶養親族

2015年1月20日更新

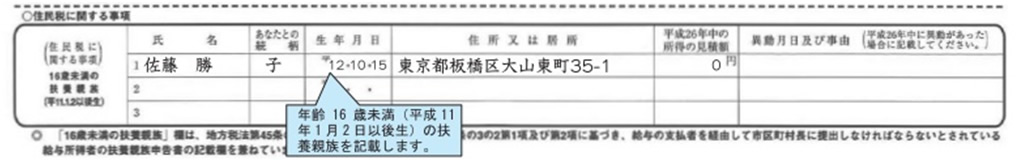

当会計事務所での年末調整も終盤に差し掛かって参りましたが、今回の話題は年末調整に関係のある下図の扶養控除等申告書に出てくる住民税上の「年少扶養親族」の取り扱いです。

年少扶養親族とは16歳未満の扶養親族の事であり、平成23年度改正より所得税の計算上、扶養控除の対象にする事が出来なくなり、それに釣られる形で住民税の計算上でも扶養控除の対象にする事が出来なくなりました。要は“児童手当(子ども手当)の受給対象となる扶養親族は対象外にしますよ”といったものです。表面では児童手当でお得感を出していますが、裏面の見えづらい場所では扶養控除の対象外として所得税及び住民税の実質的な増税です。まぁ受給額と増税額を比べればプラスはプラスになるのですが、児童手当もまたいつなくなるか…って話がどんどん脱線していますね(^^;)

話を戻すと、住民税の計算上で扶養控除の対象にする事が出来なくなったため、年少扶養親族しかいない場合は、給与所得控除額65万円と基礎控除額33万円の98万円を超えると住民税が課税されてしまう事になります。しかし、住民税には非課税制度がある事をご存知でしょうか?この非課税制度の判定に該当すれば住民税が課税される事はありません。

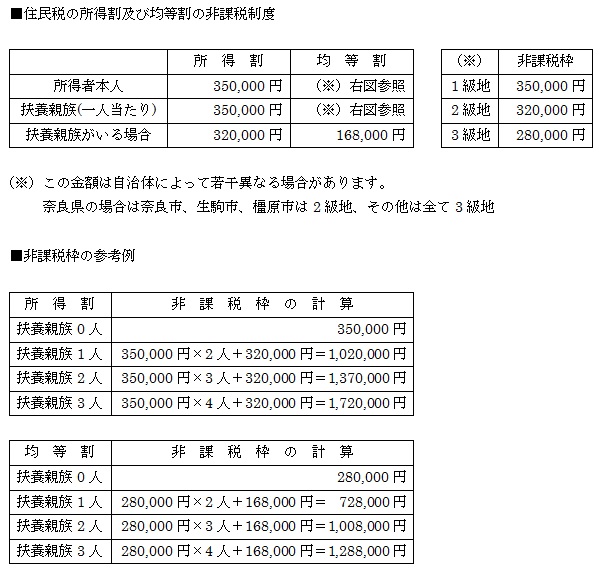

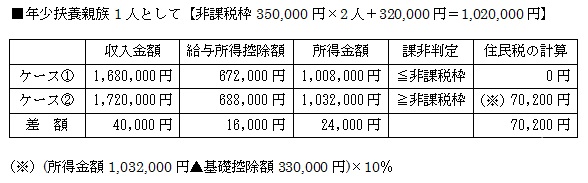

内容としては、本人及び扶養親族が一人当たり35万円の非課税枠を持っており、扶養親族が一人でもいれば更に32万円を非課税枠に加算する事が出来ます。例えば扶養親族が一人いれば35万円×2人+32万円=102万円が非課税枠となり、これを超えない所得金額であれば住民税が全額非課税になります。この非課税制度の特徴としては、通常は扶養控除の対象に出来ない年少扶養親族であっても、非課税制度の計算には入れる事が出来るという事です。ただし、この非課税制度はあくまでも住民税の課非判定をしているに過ぎないため、非課税枠を超える所得金額であった場合は、超えた部分だけが課税されるのではなく、通常通りに所得金額全体に対して住民税の計算を行います。そのため、非課税枠ギリギリでの比較をすると場合によっては、下図のように収入金額が40,000円多いだけであっても住民税の税負担で70,200円の差がつく事もあります。

住民税は所得税のように累進課税ではなく一律10%であるため、同一世帯内の所得者が一人でも非課税になればそれだけでも節税になります。実際は結婚して年少扶養親族のいる共働きの夫婦の場合、年末調整で扶養控除等申告書の記入を依頼すると、所得の高い方に扶養親族を固めるケースがほとんどだと思います。ただ、年少扶養親族を入れて非課税枠を計算しても非課税にならず、住民税の計算でも年少扶養親族であるため扶養控除が出来ない場合は、敢えて所得の低い方の扶養に入れた方が節税になる事もあります。よくパートアルバイトの方は103万円や130万円の壁と言われるものがありますが、後者の130万円の収入金額だけであれば、年少扶養親族が一人いるだけで非課税制度の要件を満たす事が出来ます。同一世帯内の誰の扶養に入れるかにあたっては色々と検討する事もあるかとは思いますが、一度見直してみるのも良いかもしれません。

余談ですが、「所得税及び住民税における扶養親族」と「社会保険における扶養親族」は一致していなくても問題ありません。